Πεπεισμένοι πως η αλλαγή της νομισματικής πολιτικής της Fedέχει επιτέλους αρχίσει, ορισμένοι επενδυτές αναζητούν, πια, τις πιο ελκυστικές αποδόσεις τις οποίες μπορεί να προσφέρει η αγορά σταθερού εισοδήματος.

Βρίσκουν, πλέον, δημιουργικούς τρόπους για την ενίσχυση των αποδόσεών τους, αγοράζοντας 100ετή ομόλογα Αυστρίας (century bonds), κρατικούς τίτλους της Νέας Ζηλανδίας και ομόλογα supranational οργανισμών, μεταξύ άλλων.

Ιδού ορισμένες από τις επενδύσεις τις οποίες εξετάζουν οι επενδυτές των ΤCW Group, Fidelity International, MSF Investment Management και άλλων, σύμφωνα με το Bloomberg:

Διαφοροποίηση χαρτοφυλακίου

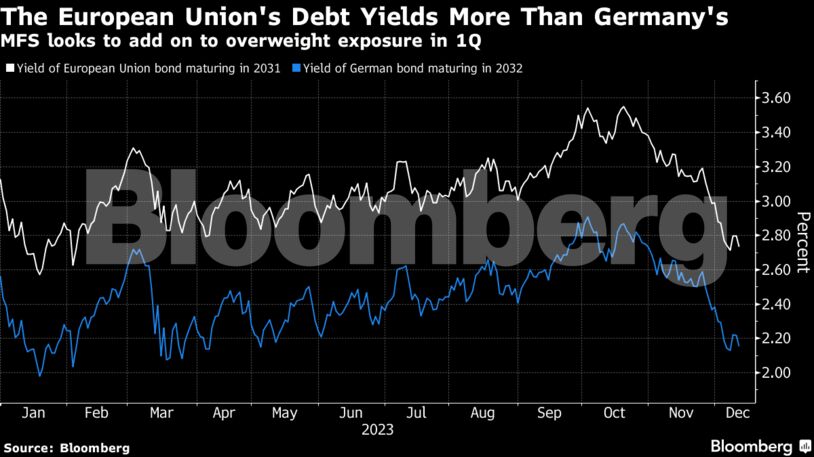

Η MFS Investment Management και η Vontobel Asset Management AG παραμένουν αισιόδοξες όσον αφορά το χρέος το οποίο εκδίδεται από supranational οργανισμούς με κορυφαία αξιολόγηση οι οποίοι υποστηρίζονται από πολλές χώρες για την προώθηση συγκεκριμένων πολιτικών στόχων.

«Οι επενδυτές ψάχνουν για ευκαιρίες σε μέρη τα οποία δεν είναι τόσο προφανή», δήλωσε σε πρόσφατη συνέντευξή της το στέλεχος της MFS Investment Management, Πιλάρ Γκόμεζ-Μπράβο.

Τα ομόλογα της Ε.Ε. και του Ευρωπαϊκού Μηχανισμού Χρηματοπιστωτικής Σταθερότητας προσφέρουν μία φθηνή επιλογή υψηλής αξίας, καθώς η Ευρώπη πλησιάζει όλο και περισσότερο την ύφεση, όπως δήλωσε η Γκόμεζ-Μπράβο.

Οι υπερεθνικοί οργανισμοί έχουν καλά διαφοροποιημένα χαρτοφυλάκια και προσφέρουν στους επενδυτές έκθεση σε αγορές οι οποίες δεν είναι άμεσα προσβάσιμες μέσω των ευρωομολόγων, σύμφωνα με το στέλεχος της Vontobel Asset Management, Κάρλος ντε Σόουζα. Ο ίδιος προτιμά επενδύσεις σε τέτοιους οργανισμούς οι οποίοι δραστηριοποιούνται στην υποσαχάρια Αφρική, όπως η Africa Finance Corporation και η Banque Ouest Africaine de Développement.

Eπιτόκια

Η Ninety One UK Ltd. προτιμά «ασφαλέστερες» επενδύσεις το επόμενο έτος που θα αλλάξουν τα πράγματα. Οι τίτλοι της Local Government Funding Agency της Νέας Ζηλανδίας ταιριάζουν με τις προτιμήσεις της εταιρείας, σύμφωνα με το στέλεχος Τζον Στόπφορντ.

Τα ομόλογα με βαθμολογία ΑΑΑ και ΑΑ+ αποτελούν μία από τις καλύτερες επιλογές για την εταιρεία, αφού έχουν premium μέχρι και 55 μονάδες βάσης σε σχέση με τα ομόλογα του νεοζηλανδικού δημοσίου.

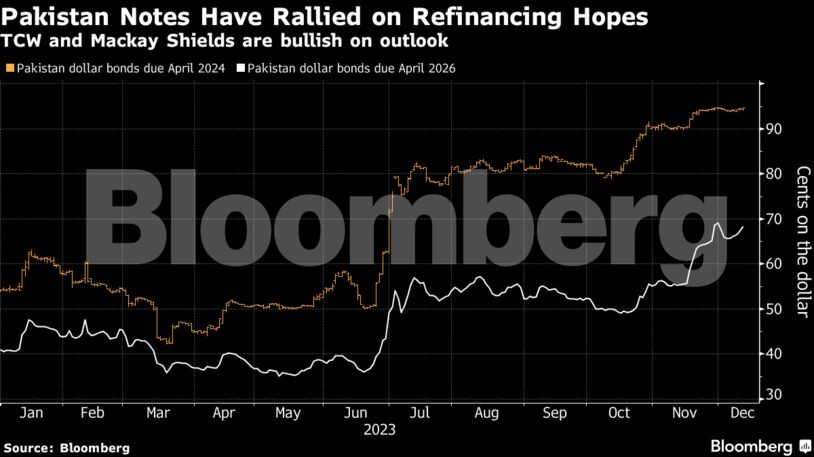

Ομόλογα υπερχρεωμένων εθνών

Οι TCW Group και Mackay Shields συνιστούν τις επενδύσεις σε χρέος του Πακιστάν, αφού η χώρα εξασφάλισε συμφωνία με το ΔΝΤ για την αποφυγή της χρεοκοπίας. Το ομόλογο σε δολάρια το οποίο λήγει το 2024 σημείωσε τη μεγαλύτερη άνοδο από τον περασμένο Ιούνιο.

Τα μεγαλύτερης διάρκειας ομόλογα έχουν καταγράψει μεγαλύτερη άνοδο, καθώς το κόστος δανεισμού θα μπορούσε να μειωθεί μετά από το πίβοτ της Fed, σύμφωνα με το στέλεχος της TCW, Ντέιβιντ Λόβιντζερ. «Αν το Πακιστάν μπορέσει, τελικά, να αποκτήσει πρόσβαση στις αγορές, θα καταφέρει να δανειστεί για να αποπληρώσει το χρέος που λήγει», σημείωσε χαρακτηριστικά.

Ανάκαμψη τιμών

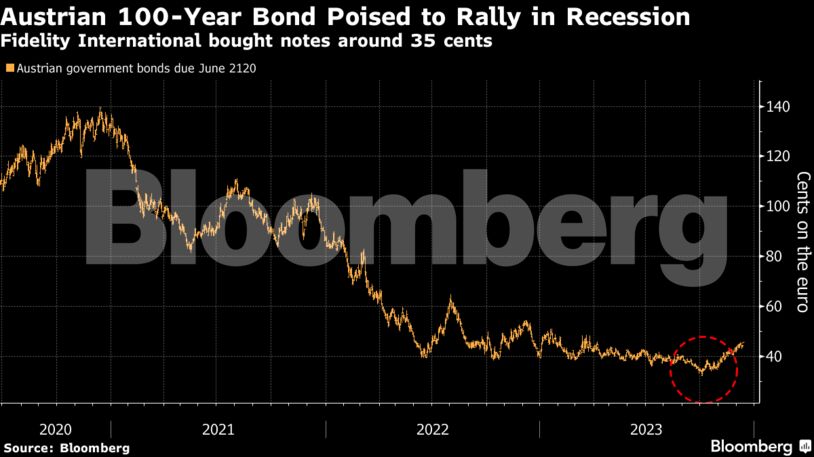

Η Fidelity International επενδύει σε αυστριακό ομόλογο το οποίο λήγει το 2120, σε σχεδόν έναν αιώνα. Το Global Multi-Asset Growth & Income fund της αγόρασε τους τίτλους τον Οκτώβριο σε τιμή περίπου στο 35% της αξίας τους, επίπεδο το οποίο μπορεί να μην επιτευχθεί και πάλι, σύμφωνα με το στέλεχος της εταιρείας, Γιώργο Ευσταθόπουλο.

«Η τιμή μπορεί να διπλασιαστεί εάν δούμε περισσότερες ενδείξεις για ύφεση της παγκόσμιας οικονομίας. Η ευρωπαϊκή ανάπτυξη σε σχέση με αυτή του υπόλοιπου πλανήτη μπορεί επίσης να είναι ασθενέστερη, μετατρέποντας το στοίχημα σε κάτι το αποδοτικό», συμπλήρωσε.

Αντιφάσεις

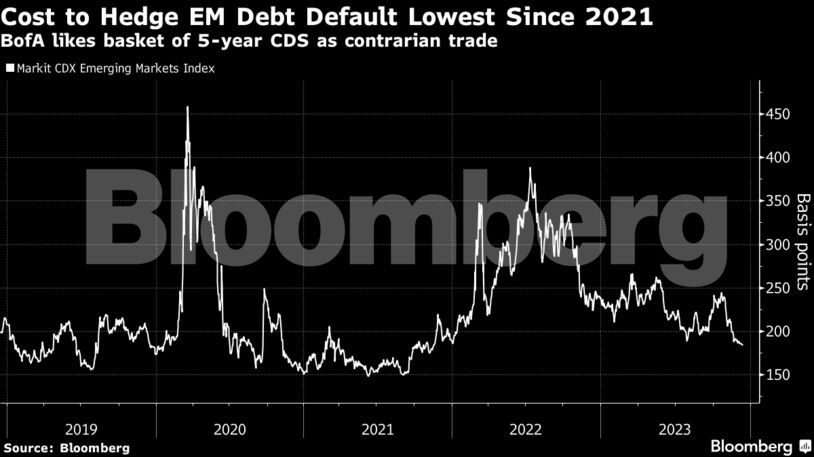

Η BofA συνιστά την αγορά καλαθιού πενταετών CDS σε εύρος αναπτυσσόμενων αγορών έτσι ώστε οι επενδυτές να μπορέσουν προετοιμαστούν για την πιθανότητα μίας σκληρής προσγείωσης της οικονομίας.

Τα spreads έχουν παραμείνει περιορισμένα για τα κρατικά ομόλογα, κάτι το οποίο σημαίνει πως η αγορά δεν έχει προχωρήσει σε υπερβολικό hedging, σύμφωνα με το στέλεχος της τράπεζας, Αντάρς Σίντα.

«Εάν όλοι κάνουν λάθος σε ό,τι αφορά τα επιτόκια των ΗΠΑ και το δολάριο και οι αναδυόμενες αγορές προχωρήσουν σε sell-off, η επιλογή μας θα αποδειχθεί εξαιρετικά επικερδής», συμπλήρωσε.