Ελαφρώς καλύτερες από ό,τι περίμενε τον Δεκέμβριο, εκτιμά τώρα η Fitch ότι θα είναι οι επιδόσεις των τραπεζών του ευρωπαϊκού Νότου για το σύνολο του 2023. Η ανάπτυξη αποδεικνύεται καλύτερη από ό,τι περίμενε ο οίκος αξιολόγησης στις περισσότερες από τις χώρες της περιοχής, αν και οι αναλυτές προειδοποιούν για τους κινδύνους του δεύτερου εξαμήνου, εξαιτίας του επίμονου πληθωρισμού και των αυξανόμενων επιτοκίων.

Ενώ τα έσοδα ευνοούνται από τις αυξήσεις των επιτοκίων, οι επιπτώσεις στην ποιότητα κεφαλαίου και το οικονομικό περιβάλλον μένει να φανούν, τονίζει η Fitch.

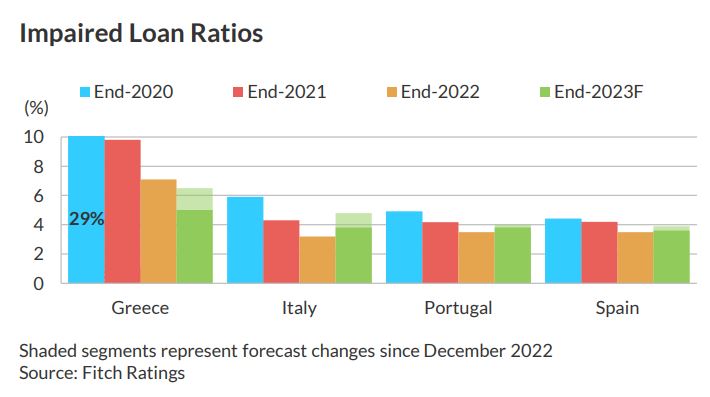

Ειδικά στην Ελλάδα, ο οίκος εκτιμά μεν ότι οι τράπεζες παραμένουν στο μονοπάτι της μείωσης των κόκκινων δανείων, όμως πλέον εκτιμά ότι ο σχετικός δείκτης θα κλείσει το έτος στο 5,5-6%, έναντι προηγούμενων προβλέψεων για 5%.

Τα έσοδα από τόκους

Τα στοιχεία της Fitch δείχνουν ότι τα έσοδα από τόκους έχουν αυξηθεί σημαντικά για πολλές τράπεζες του ευρωπαϊκού Νότου, συχνά γύρω στο 40% κατά το πρώτο τρίμηνο του 2023 σε σχέση με πέρυσι, με αποτέλεσμα να διαμορφώνονται σε επίπεδα υψηλότερα από ό,τι περίμεναν οι αναλυτές. Η τάση αντανακλά τη σημαντική αύξηση του επιτοκίου καταθέσεων της ΕΚΤ (από -0,5% το 2021 στο 3,5% τον Ιούνιο του 2023), την επανατιμολόγηση μεγάλων όγκων δανείων κυμαινόμενου επιτοκίου και την περιορισμένη ανατιμολόγηση των καταθέσεων των πελατών.

Όπως εξηγούν οι αναλυτές, αυτό έχει επιταχύνει την ώθηση στα έσοδα και τα λειτουργικά κέρδη, ενισχύοντας την ικανότητα των τραπεζών να αντιμετωπίσουν την αναμενόμενη επιδείνωση της ποιότητας ενεργητικού.

Η Fitch εκτιμά ότι τα κόκκινα δάνεια θα αρχίσουν να αυξάνονται στη Νότια Ευρώπη, αν και σημειώνει ότι οι αυξήσεις στα ποσοστά της ανεργίας έχουν υπάρξει μέχρι στιγμής περιορισμένες, με την ανάπτυξη του πρώτου τριμήνου να είναι σε γενικές γραμμές καλύτερη από ό,τι αναμενόταν, σε μία εξέλιξη που στηρίζει τις δυναμικές της ποιότητας ενεργητικού.

Στο πλαίσιο αυτό, για την Ελλάδα, ο οίκος έχει αυξήσει τις προβλέψεις του για τις χρεώσεις για επισφαλή δάνεια στις 80-90 μονάδες βάσης, σε σχέση με την τις 60 μονάδες βάσης που προέβλεπε προηγουμένως. Όπως εξηγούν οι αναλυτές, αυτό οφείλεται στο γεγονός ότι οι ελληνικές τράπεζες ολοκληρώνουν κάποιες πωλήσεις προβληματικών assets και αναμένεται να εκμεταλλευτούν την υψηλότερη κερδοφορία για να αυξήσουν τα επίπεδα κάλυψης των επισφαλών δανείων.

Οι καταθέσεις

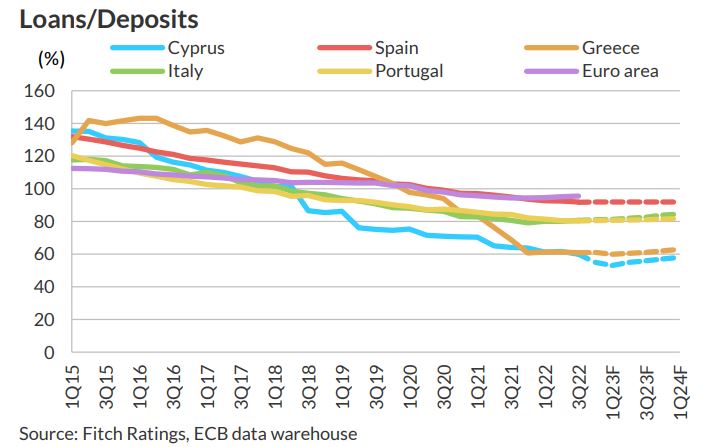

Όπως σημειώνει η Fitch, τα betas των καταθέσεων έχουν υπάρξει πολύ χαμηλά στις χώρες της Ν. Ευρώπης, λόγω του μεγάλου μεριδίου των καταθέσεων που δεν εμφανίζουν υψηλή ευαισθησία στην τιμολόγηση (κυρίως καταθέσεις όψεως των νοικοκυριών) αλλά και του χαμηλού ανταγωνισμού στις καταθέσεις.

Η στροφή στις προθεσμιακές καταθέσεις έχει υπάρξει περιορισμένη και οι περισσότερες τράπεζες έχουν ισχυρά δίκτυα καταθέσεων, με τα ονόματα που ορίζουν την τιμολόγηση στον κλάδο να μην έχουν αρχίσει ακόμα να προσφέρουν υψηλότερα επιτόκια.

Στην Ελλάδα, ο ρυθμός μετακύλισης των αυξήσεων επιτοκίων της ΕΚΤ στις καταθέσεις είναι πολύ χαμηλός, σημειώνει η Fitch, με τα επιτόκια να είναι στα επίπεδα της Ισπανίας στις προθεσμιακές καταθέσεις των νοικοκυριών και ακόμα πολύ χαμηλά στις καταθέσεις των επιχειρήσεων.

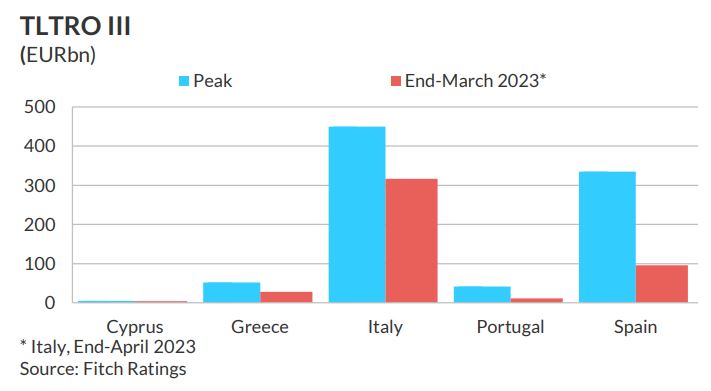

Η αποπληρωμή του TLTRO

Οι ελληνικές τράπεζες έχουν αποπληρώσει το 45% των αρχικών δανείων TLTRO τους, με 28 δισ. ευρώ να απομένουν στα τέλη Μαρτίου του 2023. Καθώς οι τέσσερις μεγάλες ελληνικές τράπεζες έχουν 42 δισ. ευρώ σε καταθέσεις στην ΕΚΤ, η αποπληρωμή του TLTRO αναμένεται να γίνει άνετα, σημειώνουν οι αναλυτές.