Φοροπαγίδες κρύβουν οι κοινοί τραπεζικοί λογαριασμοί, οι οποίοι για τις οικογένειες αποτελούν λύση για τη διαχείριση χρημάτων. Ενας έλεγχος της Εφορίας μπορεί να ξεκλειδώσει τις διατάξεις περί γονικών παροχών ή δωρεών, επιφυλάσσοντας εκπλήξεις σε συνδικαιούχους οι οποίοι έχουν μεταφέρει χρηματικά ποσά από τον κοινό τραπεζικό λογαριασμό σε ατομικό τους λογαριασμό ή σε λογαριασμό που είναι συνδικαιούχοι με τρίτους. Οι φορολογούμενοι κινδυνεύουν να βρεθούν αντιμέτωποι με την επιβολή φόρου σε περίπτωση που η μεταφορά χρηματικών ποσών δεν συνοδεύεται με δήλωση γονικής παροχής ή δωρεάς.

Με αφορμή μια υπόθεση μεταφοράς ποσών από κοινό λογαριασμό γονέα και τέκνων σε ατομικό λογαριασμό τέκνου, η οποία θεωρήθηκε δωρεά, η Διεύθυνση Επίλυσης Διαφορών διευκρινίζει το ισχύον πλαίσιο για τους κοινούς λογαριασμούς.

Πότε θεωρείται δωρεά

Σύμφωνα με το νομοθετικό πλαίσιο, η ανάληψη χρηματικού ποσού από κοινό λογαριασμό από συνδικαιούχο αυτού, ο οποίος δεν έχει συνεισφέρει στον λογαριασμό και χρησιμοποιεί το χρηματικό ποσό για λογαριασμό του, θεωρείται δωρεά. Η Εφορία μπορεί να διενεργήσει έλεγχο, εάν διαπιστώσει ότι άτομο που συμμετέχει σε κοινό λογαριασμό κάνει ανάληψη ή μεταφορά ποσού σε άλλον λογαριασμό, ποσού το οποίο υπερβαίνει τη συνεισφορά του στον κοινό λογαριασμό. Στις περιπτώσεις αυτές και εφόσον το ποσό είναι μεγάλο, μπορεί να θεωρηθεί δωρεά ή γονική παροχή. Τότε θα πρέπει να υποβληθεί σχετική δήλωση στην πλατφόρμα myProperty της ΑΑΔΕ, ώστε να φορολογηθεί ή να απαλλαγεί.

Μυστικά και παγίδες

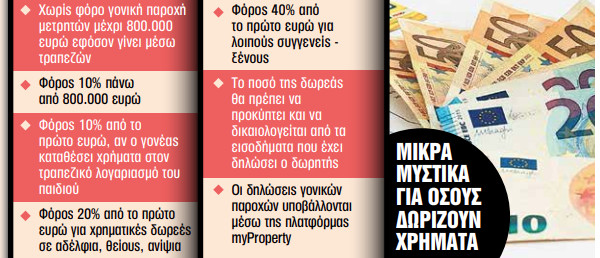

Οι δηλώσεις χρηματικών γονικών παροχών υποβάλλονται μέσω της πλατφόρμας myProperty ενώ σε επόμενη φάση ακολουθεί έλεγχος της συναλλαγής από την ΑΑΔΕ με βάση τα στοιχεία που αποστέλλουν οι τράπεζες. Σε περίπτωση που η τράπεζα δεν επιβεβαιώσει τη συναλλαγή τότε αν ο φορολογούμενος δεν προσκομίσει τα δικαιολογητικά, η Εφορία προχωρά στην επιβολή φόρου χωρίς να λαμβάνεται υπόψη το αφορολόγητο ποσό. Αυτό σημαίνει ότι επιβάλλεται φόρος από το πρώτο ευρώ της χρηματικής γονικής παροχής ή δωρεάς με συντελεστή 10% ή 20% ή 40% (ανάλογα με τον βαθμό συγγένειας).

Οι φορολογούμενοι πριν ξεκινήσουν μια χρηματική γονική παροχή θα πρέπει να γνωρίζουν τα εξής:

- Οι χρηματικές γονικές παροχές και δωρεές θα πρέπει να αποδεικνύονται με μεταφορά χρημάτων μέσω χρηματοπιστωτικών ιδρυμάτων.

- Χρηματικές γονικές παροχές με μετρητά (με χρήματα που βγήκαν από το στρώμα ή το σεντούκι κ.λπ.), φορολογούνται με αυτοτελή συντελεστή 10%, χωρίς αφορολόγητο όριο. Το ίδιο ισχύει και όταν ο γονιός καταθέσει χρήματα στον λογαριασμό του παιδιού.

- Στις περιπτώσεις διαδοχικών δωρεών κατά τις οποίες ωφελούνται πρόσωπα που δεν δικαιούνται το αφορολόγητο των 800.000 ευρώ (π.χ. δωρεά από τέκνο σε γονέα και εν συνεχεία δωρεά από αυτόν τον γονέα σε άλλο τέκνο), η Εφορία διερευνά τις πραγματικές συνθήκες και τη σκοπιμότητα των δωρεών αυτών, καθώς και το χρονικό διάστημα που μεσολάβησε μεταξύ αυτών. Στις περιπτώσεις που αποδεικνύεται ότι ο τελικά ωφελούμενος από τις διαδοχικές δωρεές είναι πρόσωπο που δεν ανήκει στην Α’ κατηγορία δικαιούχων (π.χ. αδελφός) και ότι οι διαδοχικές δωρεές έχουν γίνει προς τον σκοπό αυτό τότε επιβάλλεται φόρος 20% χωρίς αφορολόγητο όριο. Εάν το χρονικό διάστημα που έχει μεσολαβήσει μεταξύ των διαδοχικών δωρεών είναι σύντομο (όχι μεγαλύτερο των έξι μηνών) χτυπάει καμπανάκι ελέγχου.

- Η δυνατότητα του γονέα/δωρητή να πραγματοποιήσει χρηματική γονική παροχή/δωρεά προς το τέκνο/δωρεοδόχο δεν ελέγχεται κατά το στάδιο της υποβολής της δήλωσης αλλά ερευνάται κατά τον έλεγχο της δήλωσης.

- Σε περίπτωση μεταφοράς χρηματικού ποσού προς κοινό λογαριασμό του τέκνου/δωρεοδόχου με τρίτο πρόσωπο, η αποδεδειγμένη «χρήση» του χρηματικού ποσού της γονικής παροχής/δωρεάς από το τέκνο/δωρεοδόχο και όχι από το τρίτο πρόσωπο αποτελεί αντικείμενο ελέγχου. Στην περίπτωση που αποδεικνύεται η «χρήση» του χρηματικού ποσού από το τρίτο πρόσωπο, επιβάλλεται φόρος δωρεάς.