H Goldman Sachs, σε αντίθεση με το τι πιστεύει για την υπόλοιπη Ευρώπη, είναι σαφώς πιο αισιόδοξη για την ελληνική οικονομία που συνεχίζει να βελτιώνεται. Ο αμερικανικός οίκος εκτιμά ότι αυξάνεται η πιθανότητα η χώρα και το δημόσιο χρέος να αποκτήσουν την επενδυτική βαθμίδα και να επανέλθουν πλήρως στις αγορές ομολόγων έως τις αρχές του 2023.

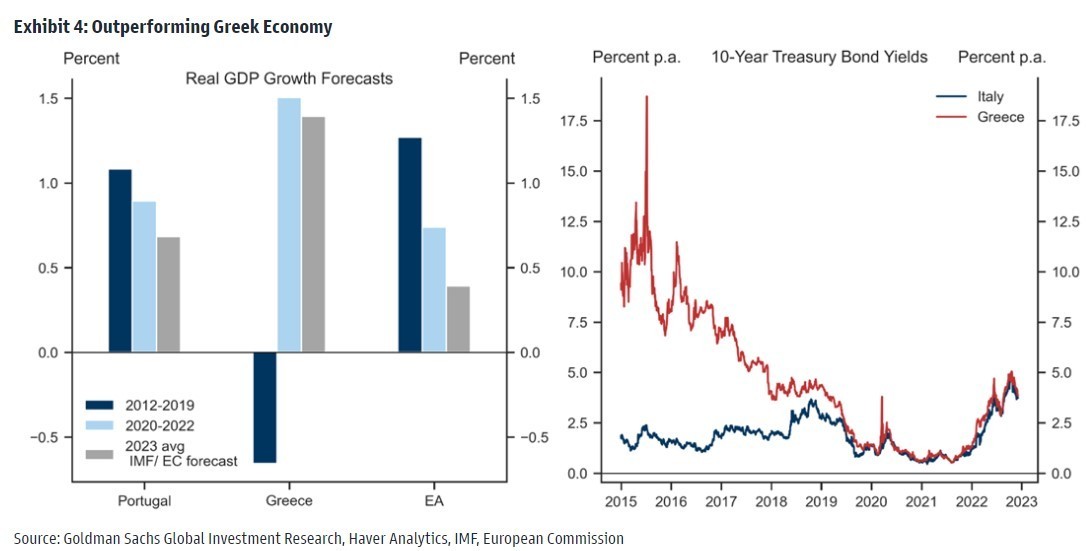

«Η Ελλάδα αναμένεται να συνεχίσει να υπεραποδίδει έναντι της Ευρωζώνης το 2023, με την ΕΕ και το ΔΝΤ να προβλέπουν μέση αύξηση του πραγματικού ΑΕΠ στο 1,3% έναντι της πρόβλεψής μας για -0,1% για την Ευρωζώνη», εξηγεί η τράπεζα.

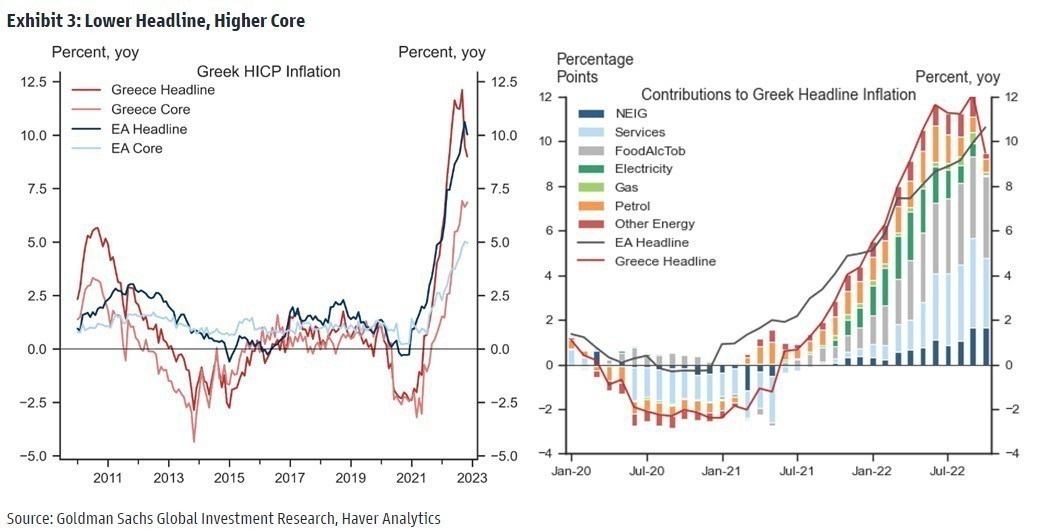

Τα σημαντικά δημοσιονομικά μέτρα που σχετίζονται με την ενέργεια (5,7% του ΑΕΠ το 2021-22), τα οποία είναι πιθανό να επεκταθούν έως το 2023, βοηθούν τον πληθωρισμό να παραμείνει κάτω από το μέσο όρο της Ευρωζώνης στην Ελλάδα, αν και ο πυρήνας του πληθωρισμού που βρίσκεται πάνω από το μέσο όρο της Ευρωζώνης συνάδει με μια επίμονη ώθηση στην ονομαστική ανάπτυξη.

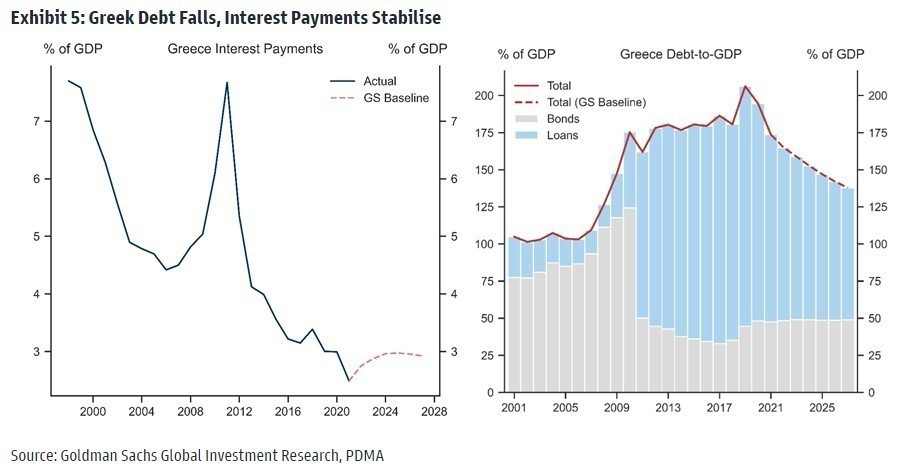

Αναμένουμε ότι το σχετικά ισχυρότερο μακροοικονομικό υπόβαθρο και η μακρά διάρκεια της ευρωπαϊκής χρηματοδοτικής βοήθειας θα περιορίσουν τον αντίκτυπο της αύξησης των αποδόσεων στις πληρωμές τόκων της Ελλάδας, κάτω από το 3% του ΑΕΠ, και θα στηρίξουν τη φθίνουσα πορεία του λόγου χρέους της ΑΕΠ που έχει οριστεί να φτάσει το 150% του ΑΕΠ έως το 2025», προβλέπει η επενδυτική τράπεζα.

Η πλήρης επιστροφή της Ελλάδας στην αγορά κρατικών ομολόγων

Καθώς η καθαρή προσφορά δημόσιου χρέους στην Ευρώπη γίνεται σημαντικά θετική το 2023 και η ΕΚΤ συνεχίζει τον κύκλο αυξήσεων, η έκδοση χρέους της ΕΕ είναι πιο αργή από ό,τι αναμενόταν, ενώ το Ελληνικό Δημόσιο επιστρέφει στην αγορά από μια σχετικά ισχυρή θέση, προβλέπει ο οίκος.

Η χαμηλότερη επίπτωση της ενεργειακής κρίσης στην Ελλάδα αντανακλάται και στις προοπτικές ανάπτυξης. Η ελληνική οικονομία συνεχίζει να βελτιώνεται και, μετά την ισχυρότερη από τον ευρωπαϊκό μέσο όρο ανάπτυξη το 2022, αναμένεται να συνεχίσει να έχει καλύτερες επιδόσεις από τη ζώνη του ευρώ το 2023 και το 2024, με την ΕΕ και το ΔΝΤ να προβλέπουν αύξηση του πραγματικού ΑΕΠ κατά 1,3% στην Ελλάδα.

Αυτό έρχεται σε έντονη αντίθεση με την υποαπόδοση που παρουσίασε η ελληνική οικονομία κατά τη διάρκεια της δεκαετίας που κυμαίνεται από την κρίση δημόσιου χρέους έως την ύφεση της Covid-19. Οι συμμετέχοντες στην αγορά προσαρμόστηκαν γρήγορα σε αυτές τις εποικοδομητικές προοπτικές της χώρας και το μακρύ άκρο της καμπύλης αποδόσεων του ελληνικού δημόσιου χρέους, με τα ελληνικά 10ετή να διαπραγματεύονται σχεδόν στα ίδια επίπεδα με τα ιταλικά ομόλογα από το 2021.

«Ενώ το Ελληνικό Δημόσιο συνεχίζει να αυξάνει την έκδοση ομολόγων προκειμένου να επεκτείνει την πρόσβαση στην αγορά, αναμένουμε ότι το μερίδιο των ομολόγων θα παραμείνει σταθερό στο 50% περίπου του ΑΕΠ.

Αντιθέτως, αναμένουμε ότι τα οιονεί σταθερού επιτοκίου δάνεια που παρέχονται μέσω των ευρωπαϊκών χρηματοδοτικών προγραμμάτων (EFSF και ESM) θα συνεχίσουν να μειώνουν τη σημασία τους ως ποσοστό του ΑΕΠ τουλάχιστον μέχρι το τέλος του ορίζοντα των προβλέψεών μας (2027). Ωστόσο, ακόμη και μέχρι τότε, τα δάνεια αποτελούν τη συντριπτική πλειοψηφία του δανεισμού του ελληνικού δημοσίου και παρέχουν ένα σταθερό απόθεμα ασφαλείας έναντι των επιπτώσεων του sell-off των παγκόσμιων επιτοκίων που αναμένουμε το 2023», συνεχίζει ο αμερικανικός οίκος.

«Στην πραγματικότητα, ο συνδυασμός της μείωσης του χρέους προς το ΑΕΠ και των ευρωπαϊκών δανείων θα περιορίσει τον αντίκτυπο της αύξησης των αποδόσεων στις πληρωμές τόκων της Ελλάδας, οι οποίες προβλέπουμε ότι θα παραμείνουν κάτω από το 3% του ΑΕΠ τουλάχιστον μέχρι το 2027.

Το ευνοϊκό μακροοικονομικό περιβάλλον και η μακρά διάρκεια της ευρωπαϊκής χρηματοδοτικής βοήθειας που υποστηρίζουν τη φθίνουσα πορεία του λόγου χρέους προς ΑΕΠ προς το 150% του ΑΕΠ έως το 2025 αυξάνουν την πιθανότητα το ελληνικό δημόσιο χρέος να αποκτήσει αξιολόγηση επενδυτικής βαθμίδας και να επανέλθει πλήρως στις αγορές κρατικών ομολόγων έως τις αρχές του 2023», καταλήγει η αμερικανική επενδυτική τράπεζα.